Définition de l’effet de levier

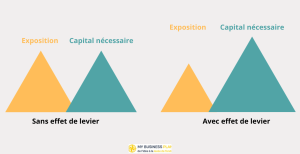

- L’effet de levier consiste à utiliser de la dette pour augmenter la capacité d’investissement sur un projet ou une entreprise

- L’effet de levier est utilisé pour démultiplier les gains mais peut potentiellement engendrer des pertes car l’effet de levier amplifie le risque.

- Son objectif est d’augmenter la rentabilité des capitaux investis.

Le principe est le suivant :

- augmenter sa capacité d’investissement (en empruntant)

- Cet emprunt sert le plus souvent à investir dans un projet ou un produit financier.

- Plus la proportion de dette dans le montage est importante, plus le montage financier est risqué mais peut engendrer plus de rentabilité en cas de succès.

Le cas du levier comptable

Le terme effet de levier est utilisé de plusieurs manières différentes.

En investissement, le levier comptable est le rapport entre les capitaux sans les dettes, sur les capitaux.

Pour comprendre les différents leviers, partons d’une base de 100€ en capitaux propres.

- Si avec 100€, j’achète 100€ de pétrole, sans m’endetter, le levier comptable est de 1 pour 1. On compte donc 100€ de capitaux propres. La volatilité de la position correspond seulement à celle du pétrole.

- Si en plus de mes 100€, j’emprunte 100€, j’achète 200€ de pétrole. Les capitaux valent donc 200€, les dettes 100€. Le levier comptable est donc de 2 pour 1. La volatilité de la position est le double que celle de la mise en situation précédente, sans levier.

Formules mathématiques

Effet de levier = rentabilité financière/ rentabilité économique

Rentabilité financière = Résultat net/ Capitaux propres

(Total produit – total charges) / Capitaux propres

Rentabilité économique = résultat d’exploitation / actif économique

= (produit d’exploitation – charges d’exploitation) / (actif immobilisé + BFRe + BFRhe)

Les inconvénients d’un tel montage financier

- Évidemment, le premier risque réside dans l’impossibilité de rembourser le prêt initial. Si les flux de trésorerie générés par la société cible ne sont pas suffisants, le remboursement de la dette ne pourra pas être couvert.

- Par ailleurs, le coût d’intérêts peut représenter une charge trop importante et décourager l’emprunt car affecter la rentabilité de la boite. Suite à l’acquisition de la société cible, ses actionnaires peuvent perdre une partie du contrôle de la boite et de leur pouvoir décisionnaire.

- De manière globale, avoir un lourd crédit a un impact sur la notation de crédit et réduire de fait l’accès au financement. Une des conséquences de cet endettement peut être une volatilité accrue du cours de l’action de la boite car les changements de conditions du marché peuvent impacter directement la capacité de remboursement de la dette et donc faire réagir les investisseurs.

Le cas du LBO

Il s’agit d’un montage financier permettant le rachat d’une entreprise en ayant recours à beaucoup d’endettement. Le tout passe par la création d’une société de holding. Cette dernière a pour rôle de s’endetter dans le but d’acheter une société cible. Les fonds empruntés correspondent en moyenne à 70% de la mise totale, le reste étant des fonds propres des fonds et investisseurs.

Le repreneur devient actionnaire majoritaire de la société rachetée. Et cette dernière doit rembourser son emprunt en reversant des dividendes à la holding à partir des free cash flow de la société.

Souvent, la holding et la société rachetée fusionnent à la fin du remboursement de l’emprunt.

Financer la croissance d’une start-up

Lorsqu’une entreprise X atteint son point mort, elle peut envisager le LBO. Une société Y va donc s’endetter pour racheter la startup X. Les investisseurs (Y) n’utilisent donc pas seulement leurs fonds propres mais des fonds issus de la dette. C’est pourquoi la société doit générer suffisamment de trésorerie pour être capable de rembourser sa dette.

Dans ce cas, ce sont indirectement les résultats de l’entreprise X qui remboursent la croissance de la boite.

L’objectif de l’entreprise Y est que la rentabilité de la boite X excède le coût de l’investissement du rachat.

Le levier financier correspond à la rentabilité économique de la boite Y. L’effet de levier vient du fait que l’emprunt augmente les fonds propres de la société Y par le versement de dividendes.

Cas d’un échec

Le scénario d’un investissement qui compte sur l’effet de levier peut également être défavorable pour l’investisseur. En effet le risque pris est supérieur à un investissement sans un tel montage financier.

Reprenons le même exemple que tout à l’heure. Si la performance de TargetCo est inférieure aux attentes, si les flux de trésorerie ne sont pas suffisants pour couvrir les paiements d’intérêts et de remboursement de la dette, InvestCo doit puiser dans ses fonds propres pour couvrir les paiements d’intérêt et rembourser sa dette, son capital disponible est donc considérablement réduit. Si la situation persiste, TargetCo subira tellement de pertes que sa valeur d’acquisition sera inférieure à sa dette totale.

Le risque est le suivant : perte de son apport en equity (30M) et de la boite acquise, reprise par la banque suite au non-remboursement de l’emprunt.

Par ailleurs, les risques économiques sont nombreux, et la volatilité des rendements peut être due aux risques macro, d’où la nécessité d’en faire une analyse approfondie avant de se lancer dans un LBO (leverage buy out).

Impact positif pour certaines entreprises

Prenons l’exemple de Picard.

En 2000, Carrefour vend sa filiale de surgelés et la revend en LBO à un consortium d’investisseurs pour 920 M€ (320M de fonds propres et 600M de dettes soit 5,25 années de cash-flow de Picard).

En 2004, Picard est revendu 1,3 Mds €. La plus-value dépasse donc 300M d’euros, pour un investissement de seulement 320M ! Le fonds BC Partners investis 200 M en equity et 1,1Md sous forme de LBO. Picard sera revendu 1,5 Md € : de quoi rembourser les 1,1 Md empruntés, les 200M d’equity et de récupérer 200M supplémentaires.

Ceci fut permis grâce à a croissance de l’entreprise donc les plus grands indicateurs sont l’ouverture de 200 magasins en 6 ans.

Echec cuisant pour d’autres

Mais les investissements en LBO ne sont pas toujours des francs succès. Prenons l’exemple de Vivarte -groupe français de prêt à porter regroupant une vingtaine d’enseignes dont notamment La Halle, André, Caroll, Minelli…

En 2007, Vivarte fait l’objet d’un LBO. Charterhouse, un fonds britannique, rachète l’entreprise valorisée à 3,46 Mds € pour 3,4 Mds de dette. Ce montant correspond à 9,4 fois l’EBITDA de Vivarte en 2006. Mais l’échéancier de dette de la boite devient trop difficile à respecter car Vivarte fait face à une baisse de ses ventes.

Aussi, il a fallu à l’entreprise trois restructurations successives (2014, 2017, 2019) pour effacer la dette de 3,4Mds € qui pesait sur Vivarte. Seulement, ces restructurations ont eu pour conséquences une reprise du ‘une grande parti du capital par les créanciers et la revente de nombreuses filiales comme Kookaï, Pataugas, Naf Naf, André…

Cet échec de LBO a eu pour conséquence une chute phénoménale de l’EBITDA de Vivarte : passant de 360M en 2006 à 40 M en 2019.

Se préparer face aux risques

La diligence raisonnable est essentielle lors d’un rachat à effet de levier. Il s’agit d’une « enquête » de la société cible. Elle a pour but l’analyse de tout ce qui se rapporte de près ou de loin à la société cible :

- questions financières,

- juridiques,

- sociales…

Elle a également pour but de déceler les problèmes potentiels de la future acquisition afin de prévoir les manières d’atténuer les risques.

La diligence raisonnable passe par l’examen des performances financières historiques de l’entreprise cible. Il faut considérer le BFR de la société cible, passer au peigne fin les comptes de cette dernière pour vérifier par exemple, qu’elle n’est pas dépendante d’un seul type de vente ou d’un facteur extérieur.

Tendances actuelles du marché des LBO

L’année 2023 ne fut pas des plus fructueuses en termes de nombre de LBO. Une des raisons principales de ce déclin est évidemment la hausse du taux d’intérêt, passant de 4/5% à 8/10%. Une des grandes ruptures avec les années précédentes et le temps nécessaire à la structuration d’un LBO -qui se faisait aisément en trois mois en 2021/2022.